もし、資産をただ持っているだけで、定期的にお金が振り込まれる仕組みがあったらどうでしょうか。

それが「インカムゲイン(資産を保有することで得られる現金収入)」の世界です。

銀行預金の利息や不動産の家賃収入、そして株式の配当金。

これらはすべてインカムゲインの仲間です。

特に株式の配当金は、かつての私のように「将来のために何か始めたいけれど、時間も手間もかけられない」という女性にとって、非常に心強い味方になってくれます。

今回は、日本の高配当株を組み合わせて「自分専用のオリジナル・ポートフォリオ」を作り、安定した不労所得を育てる方法について、私の経験を交えて丁寧にお話しします。

1. インカムゲインの重要性:なぜ「配当金」を目指すのか

インカムゲインとは、冒頭でお話しした通り「資産を保有しているだけで定期的にもらえる利益」のことです。

特に高配当株投資の魅力は、一度優良な企業の株を手に入れれば、あとは保有し続けるだけで企業が上げた利益の一部を還元してもらえる点にあります。

🔶日々の生活費の足しにする

🔶週末に贅沢な食事を楽しむ

🔶推し活費用に

配当金という形で「今使えるお金」が増えることは、単に通帳の数字が増える以上の安心感を与えてくれます。

これは、私たちが目指す「経済的な自由」への、最初の一歩になるはずです。

2. なぜ今、あえて「日本株」で構築するのか

例えば、SPYD、HDV、SCHD、VYMといった銘柄は、過去5年間の平均利回りが約3%〜4.5%前後と、非常に安定した実績を持っています。

こうした海外ETFを主軸にするのも、一つの賢い選択肢です。

【各ETFの過去5年間の平均配当利回り(2020〜2024年)】

■ SPYD(SPDR Portfolio S&P 500 High Dividend ETF)

→ 約 4.59%

■ HDV(iShares Core High Dividend ETF)

→ 約 3.54%~3.55%

■ SCHD(Schwab U.S. Dividend Equity ETF)

→ 約 3.52%

■ VYM(Vanguard High Dividend Yield ETF)

→ 約 3%

一方で、日本の市場に目を向けると、米国ほど長期間安定した実績を持つ高配当ETFはまだ少ないのが現状です。

既存の日本株ETFは、一時的に利回りが高くなっただけの銘柄が含まれてしまうなど、長期的な安定を求める方には少し物足りないケースもあります。

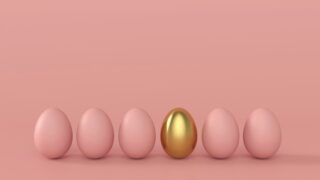

だからこそ、既存のパック商品(ETF)に頼り切るのではなく、自分の目で「この会社なら長く応援できる」と思える企業を厳選し、「自分だけのオリジナル・ポートフォリオ」を作ることが大切なのです。

日本株に投資する3つのメリット

-

為替(かわせ)リスクがない: ドルと円の交換レートを気にしなくてよいため、受け取る金額が安定します。

-

馴染みの会社が多い: 普段利用しているサービスやニュースで目にする企業なら、業績の変化にも気づきやすくなります。

-

情報収集が容易: 日本語で決算資料を読めるため、納得感を持って投資を続けられます。

もちろん、株価の下落リスクや、業績悪化による減配(配当が減ること)のリスクはゼロではありません。

だからこそ、最初は少額から始め、複数の会社に「分散」して投資することが、心を守るためのルールになります。

3. 手間をかける価値がある「4つのメリット」

🔶徹底した銘柄選定: 配当利回りだけでなく、財務の健全性など、自分の基準で納得した企業だけを厳選できます。

🔶柔軟なバランス調整: 景気に左右されにくい「通信」や「食品」などの比率を高めるなど、自分好みの安定感を追求できます。

🔶保有コスト(信託報酬)の削減: ETFには毎年かかる管理費用がありますが、個別株ならそのコストはかかりません。

🔶深い企業理解: 自分で選ぶ過程で企業の仕組みを知ることは、暴落時でも「この会社なら大丈夫」と信じられる自信に繋がります。

4. オリジナルETF構築の具体的な4ステップ

① 投資目標の設定

「月にいくらの配当が欲しいか」という具体的な目標を決めましょう。

少額でも目標を立てることで、歩むべき道が見えてきます。

② 銘柄選定のポイント(スクリーニング)

🔷配当利回り: 3.5%以上を目安に。(NISA口座を利用)

🔷連続増配の実績: 過去5〜10年、配当を維持または増やしているか。

🔷配当性向(はいとうせいこう): 利益のうち何%を配当に回しているか。30%~50%程度なら、無理なく配当を出せている目安です。

🔷財務健全性: 自己資本比率(自分の持っているお金の割合)が高い会社は、不況にも強いです。

③ 1社に絞らず「50社以上」に細かく分けるのが鉄則

私は、最低でも50〜80銘柄に分散することをおすすめしています。

こうすることで、万が一どこか一社の業績が悪くなっても、資産全体へのダメージを最小限に抑えられます。

④ 定期的な見直し

一度買ったら終わりではなく、数ヶ月に一度は「企業の状況に大きな変化がないか」を確認する時間を持つことが、安定した配当への近道です。

5. 新NISAを活用して「一生モノの自分年金」を育てる

最近は1株単位(単元未満株)で購入できるサービスが増え、少額からでも自分だけのポートフォリオが作れるようになりました。

特に「新NISA」は、この仕組み作りを強力に後押ししてくれます。

生涯で1800万円までの投資枠から得られる配当金が、ずっと非課税(税金がかからない)になるからです。

通常、配当には約20%の税金がかかりますが、それが手元にすべて残るメリットは計り知れません。

管理人が実践!暴落しても慌てない「守り」の選び方

🔶「ディフェンシブ銘柄」を半分入れる: 通信、食品、医薬品など、景気が悪くなってもみんなが使い続ける業界の株をポートフォリオの半分以上に保ちます。これがあなたの資産の「盾」になります。

🔶下がったときは「安く買えるチャンス」と捉える: あらかじめ「買値から20%下がったら少し買い足す」と決めておけば、不安は「計画的な行動」に変わります。

1株からでも大丈夫。今日から「自分年金」を育て始めよう

「まとまったお金がないと始められない」と思われがちな投資ですが、今は決してそんなことはありません。

「少しずつ×多くの銘柄」で分散の土台を作り、1社に絞るのではなく、異なる業種の優良企業を買い、自分だけの「分散パック」を少しずつ作っていきましょう。

現在、多くのネット証券では1株単位で株が買える仕組みが整っています。これなら、「50〜80銘柄への分散投資」を少しずつ、着実に進めていくことができます。

インデックス投資と異なり勉強とタイミングが大切です。

まずは手数料が安く、スマホで直感的に操作できる証券会社で口座を準備することからスタートしてみましょう。

小さな一歩が、数年後のあなたに大きな自由をプレゼントしてくれます。

【Q&A】よくある疑問

Q:配当金はいつ、どうやって受け取れるの?

A: 日本株の場合、決算の2〜3ヶ月後(年1〜2回)に支払われるのが一般的です。 受け取り方法は、NISAの非課税メリットを活かすために、必ず証券口座で受け取る「株式数比例配分方式(かぶしきすうひれいはいぶんほうしき)」を選択しておきましょう。

最後に

手間を惜しまず、自らの知識と判断でポートフォリオを育てることは、長期的に安定した「自分年金」を作り上げるための王道です。

あわせて読みたい:

[ インデックス投資とは?初心者女性でも失敗しない始め方と銘柄選び ]

参考サイト:

[金融庁「資産運用シミュレーション」で将来の金額を計算してみる]

🔶【新NISA対応】投資の基本が5分でわかる!難しい用語を徹底解説

🔶投資とギャンブルの違いは?怖いと感じる初心者が知るべき4つの心得

🔶貯金が増えない3つの理由とは?銀行に預けるリスクと初心者向け解決策

🔶SNSがもっと楽しくなる。投資コミュニティの「共通言語」株クラ用語集

管理人のSNSはこちら

Follow @hitsujimofu_

情報提供の目的: 本ブログは、投資に関する一般的な情報提供を目的としており、特定の投資助言や推奨を行うものではありません。

投資は自己責任:投資信託の購入や売却に関する最終的なご判断は、読者ご自身の責任において行ってください。

投資リスクについて:投資にはリスクが伴い、元本を割り込む可能性があります。

過去の運用実績は、将来の成果を保証するものではありません。

ご自身での確認:投資を行う際は、必ずご自身で十分な調査を行い、各商品の目論見書等をご確認ください。

必要であれば専門家のアドバイスを受けることをお勧めします。

情報の鮮度:本ブログの情報は執筆時点のものであり、将来的に変更される可能性があります。

最新の情報は、各金融機関の公式サイト等でご確認ください。

株式投資の管理アプリ「カビュウ」を使っています。

証券口座を連携するだけで、過去の資産推移がグラフで見やすく、自分の投資傾向も分析できます。まだ使っていない方、私の紹介コードでプライムプランを最大2ヶ月無料でお試しいただけます。

紹介コード:【ShVq】

(口座連携後、30日以内に設定から入力ください)https://kaview.jp/

※当サイトではアフィリエイト広告を利用しています。

広告を経由せずにご購入を希望される場合は、各サービスや商品の公式サイトをご利用ください。